2018 年 3 月“SF Motors”在硅谷发布了 SF5

文/程度编辑/王方玉

来源/巨潮商业评论(tide-biz)

只要第一波的销量不被证伪就可以随便炒了。下半年的业绩都不用等,直接照着蔚来估值抡。——雪球用户@江南白驹

2021 年以来,小康股份股价大涨 210% 以上。对其自信爆棚的投资者大有人在。非常明显的是,这份自信很大一部分来源就是华为的加持。

合作伙伴需要华为的技术加持。以小康股份(SH:601127)为代表的一部分车企,是相对传统的汽车制造业企业,在智能汽车所需要的操作系统、智能座舱、无人驾驶/辅助驾驶等方面积累有限,华为的技术与产品可以帮助小康补齐这部分短板;

华为则需要合作伙伴搭载自己的技术力量。华为“不碰整车”的造车逻辑已经由任正非亲自立了 Flag,这一战略必然将会被尽可能贯彻下去。此前关于华为收购某家车企、自己造车的传闻大概率不会是真的。

而想要在不造整车的同时,尽快占据越来越多的市场份额,就必须依靠与合作伙伴之间的配合,此类配合不仅局限于小康股份。

除了小康之外,华为还重点与北汽合作,向北汽极狐汽车输出智能驾驶技术。北汽蓝谷的董事长刘宇对此表态非常直接:“现在要问我车里什么最重要,我认为就是高等级自动驾驶技术”,并且“当下仅依靠主机厂自身已难以独立完成一款智能车的全流程研发制造。”

华为与小康、北汽的合作,看似是企业之间的优势互补,但其中暗藏一个关键点:华为现阶段坚决不碰整车的原因究竟是什么。弄明白这个关键点,我们就能更清晰地看清楚小康股份不断的涨停是否有足够根基,以及两家公司未来发展演进的路线。

01

小康的曲折造车路

最早小康的新能源战略与贾跃亭类似,都是想先在美国市场搞出动静,然后再拓展中国市场。

本次大涨之前,小康股份上市后并未有过高光时刻。消费者对其认知,也大多局限在王宝强代言的“东风小康”微车。

“东方小康”是重庆小康工业集团与东风汽车的合作品牌,是小康股份的基本盘,在全国微车市场中占据一席之地,特别是中西部地区。

这与小康集团身处重庆有关。早在 2014 年上市时,小康汽车就明确判断“未来中长期我国汽车市场将长期增长,同时中西部地区三四线城市正在替代沿海地区一二线城市,成为汽车市场的主要增长点。”

小康用不起眼的功能性微车获得了良好的市场表现。2018 年之前,其毛利率长期保持在 20% 左右,这样的盈利能力在行业中已属上乘。

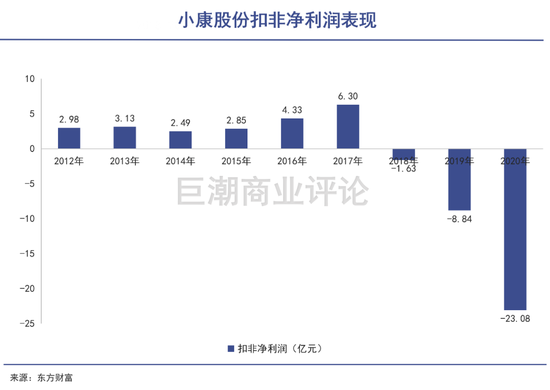

2018 年成了小康股份经营的分水岭。在这之前,小康汽车每年能够收获 3 亿元左右的扣非净利润。受益于汽车周期和下沉市场的购车大趋势,2017 年 6.30 亿元的扣非净利润比 2014 年实现翻倍。

小康股份扣非净利润表现

但资本市场上小康的股价却跌跌不休,到 2017 年最辉煌年报数据发布时,股价相比高点已经腰斩有余。

随后从 2018 年开始,电动化开始深重地影响到这家企业的财务数据。小康股份在 2018 年的年报中明确告知:

因公司智能电动汽车投入增加期间费用及财务费用,导致 2018 年度影响归属于上市公司股东的净利润减少 9.44 亿元;

受到电动汽车新业务投入较大的影响,以及传统汽车行业下滑等因素的影响,导致 2018 年度归属于上市公司股东的净利润较上年同期下降 85.33%,归属于上市公司股东的扣除非经常性损益的净利润较上年同期下降 123.84%。

到 2019 年 4 月,小康发布了新能源转型的产品 SF5 车型——最早的名字也并不是赛力斯。但当时这款车的销售数据惨淡异常,不仅没有帮助小康股份获得市场的认可,反而又将其股价砸下去了大约 30%。

值得注意的是,最早小康的新能源战略与贾跃亭类似,都是想先在美国市场搞出动静,然后再拓展中国市场。为此董事长张正萍亲自挂帅,在美国做了一家名为“SF MOTORS”的汽车公司,并标榜为全新的“硅谷造车新势力”。

但最终 SF Motors 的早期战略并未获得成功,SF 品牌进入中国后,2020 年7-10 月销量分别为 260 台、59 台、311 台、300 台。

小康股份曾经多次对外表示,公司的电驱系统、电池 PACK、增程器都是自己研发生产,并达到各类优秀水平。但对于智能驾驶、操作系统等软件方面的披露并不多。可见其过去一段时间的研发投入,基本解决了新能源硬件体系的问题,但在智能化方面尚未实现太多积累。

不佳的销售数据,让小康开始寻求在 SF 已有的基础上的进一步提升——2021 年开始,市场上开始传来越来越多关于小康与华为合作的消息,并在 2021 年 1 月 20 日得到了小康方面的确认,当时其股票价格还不到 15 元。

02

华为“金手指”

对华为来说,相当于可以从供应链和渠道端两方面获利。

自从 4 月 19 日小康股份旗下的新能源车赛力斯 SF5 入驻华为商城以来,短短一周的时间,赛力斯 SF5 的订单就达到了 6000。而 2020 年 SF5 的销量仅为 732 辆。也就是说,SF5 这一周的销量就是去年全年订单的六倍。

一家此前几乎毫无声量的车企,因为与华为合作,得到了极大的市场关注度和惊人的销量,让外界不由得感叹华为的“金手指”,似乎有点石成金的魔力。

作为强势的供应链品牌,华为的人气要超过了绝大部分整车品牌。

据悉,赛力斯和华为最早的合作从 2019 年开始。双方在包括电机、MCU、Hicar、智能座舱等领域展开合作,从而实现了华为 Drive ONE 三合一电驱动系统与赛力斯自主研制的 SEP200 异步交流电机的融合匹配。

体现在产品上,赛力斯华为智选 SF5 是一款增程式电动轿跑 SUV,其电驱采用了华为 Drive One 电驱动系统,车机搭载 HUAWEI HiCar 全场景智能互联系统,以及华为 Sound 音频系统。不过并未搭载华为的自动驾驶系统。

华为兼具软硬件等全栈能力,能够为车企提供全方面的智能化方案。根据华为官方,华为“HI 智能汽车解决方案”包含 1 个全新的计算与通信架构和 5 个智能系统——智能驾驶,智能座舱、智能电动、智能网联和智能车云,以及激光雷达、AR-HUD 等在内的 30 个以上智能化部件。

再加上华为全球的 12 家旗舰店、5000 多家体验店和线上商城,确实可以省去新车企自建渠道的麻烦,同时改变传统 4S 店与消费者的地理距离,更靠近消费者。

总结起来,“华为模式”本质上是用技术+渠道对车企进行赋能。

传统车企的研发周期长、迭代慢,在智能化竞争愈发激烈的当下,车企们很可能跟不上造车新势力的步伐。而与华为、百度等一级供应商合作,不仅可以快速获得全套汽车智能化解决方案,还能借助华为、百度等互联网企业在C端用户的认知度,吸引消费者关注。

对华为来说,相当于可以从供应链和渠道端两方面获利。

这看似是一个双赢的合作。但硬币的另一面是,当华为包揽了兼具软硬件的全套智能化方案和销售渠道,必然要分走整个链条相当一部分、甚至是大部分利润,“车企”的存在感在哪里?

03

沦为组装厂?

“华为模式”下的车企很有可能沦为组装厂的角色。

智能汽车时代,产业链重塑和整车厂角色的改变,已经是可以预期的事情。

尤其是对一些智能化水平低、研发能力弱的车企而言,其在智能汽车时代的话语权或将进一步削弱。

波士顿咨询的一份研究报告认为,在不久的将来,汽车企业将分化为三类:

第一,服务型车企。主动转型,拥有用户触点的服务型车企将主导终端市场;

第二,代工型车企。失去用户触点的企业,则面临淘汰或沦为代工厂的命运;

第三,新型代工厂。行业外的第三类玩家也将积极出击,主动谋求代工厂这个新角色。

商业战略专家周掌柜告诉巨潮,参照智能手机的产业链,未来智能汽车由谁来组装和集成将变得无足轻重。客户更加关注的将是汽车的核心部件由谁提供,如宁德时代的电池、博世的电驱动系统、华为的智能驾驶系统等。

小康股份的赛力斯 SF5 在华为赋能前后惊人的销售数字差距(如果这其中的水分不是太大的话),也同样传递出一个尴尬的信息——客户更加关注的是,汽车的核心部件是由华为提供,在华为的渠道销售,甚至连名字中都带有“华为智选”;小康股份的存在感微乎其微。

参照智能手机产业发展,在整条产业链的利润分配当中,电池、电驱动系统、芯片等高级配件的第三方供应商能够获得可观利润率;强势的品牌和渠道也能够有不错的溢价,而单纯代工厂、次要零部件的毛利率将在整个产业链中位居末尾。

华为为车企提供的智能驾驶,智能座舱、智能电动、智能网联等全方面的智能化方案,实际上占据了整个产业链条中价值最高的部分。

这些已经覆盖智能电气化架构、软件定义汽车和自动驾驶的核心能力,其实只要加上一个代工厂,华为就能生产出贴上华为车标的智能汽车。因此,“华为模式”下的车企很有可能沦为组装厂的角色。

正是基于此,很多车企担忧沦为代工厂,也不甘心将重要环节的利润拱手让人。

目前华为的合作车企也仅限于长安、小康、北汽、广汽四家,属于市场上声量不够大的二三线传统整车厂。而比较大的车厂如上汽,造车新势力如小鹏、蔚来都在大力自研智能驾驶,尤其是将算法掌握在自己手中。

有华为 BU 相关人士在接受采访时表示,“很多车企对于华为仍有提防的心态,华为的生态并没有很好的应用,导致华为很多优势发挥不出来。”

对于小康股份而言,华为的加持将会有力带动其产品销售,也会带动汽车动力总成和零部件的销量,这在很大程度上是由于此前不甚成功的局面促使的。

但在“华为模式”下,小康股份只能获得产业链部分非关键环节的利润,甚至渠道利润也被华为分走。相比国有车企、造车新势力,其想象空间严重不足。

此外,华为不造车也并非完全板上钉钉的事情。尽管华为多次重申不会造车,但打脸的事情互联网并不少见,事关企业生死的大事,任何 Flag 都可能被打破。

目前来看,华为不造车的一大重要原因是造车不赚钱——蔚来、小鹏、理想、威马四家造车新势力至今为止仍然没有实现年度盈利。这对于缺少资本市场支持的华为来说是一个不划算的生意。

可是一旦造车开始赚钱,华为能否抑制住亲自下场的冲动?毕竟华为与车企,已经只差一个工厂。

04

写在最后

在《产业经济学教程与案例》一书中,有对于汽车工业比较详细的解读。书中写道:

除了依靠广告的大量投入,汽车企业能否依靠自身的技术力量和研究与开发能力,不断研制和开发适合不同层次消费者需求的汽车产品,更是决定该企业产品的差异化程度高低的关键因素。

汽车原本是个完全竞争的行业,如果在技术层面没有任何区别,那么对于消费者来说,汽车和汽车之间的区别就只剩了设计和价格,企业最终只能靠价格战来展开竞争。相信这是所有车企都不愿看到的局面。

蔚来、理想、小鹏都在斥重金深入研发,如小鹏汽车创始人何小鹏在最近明确表示,将把研发队伍扩展至 500 人。

车企之间在技术甚至是渠道上都可以合作,但最终谁的受益更大?想要“对标蔚来”,小康和它的股东,首先要回答这个问题。