文/陈邓新

来源:锌刻度(ID:znkedu)

内忧外患,酒仙网遭遇双面夹击

当下,“潘嘎之交”成为互联网的热词,潘长江老师也成为舆论的焦点,而与潘长江老师合作卖酒的酒仙网更是站上了风口浪尖。

这场风波背后,却鲜有人注意到酒仙网正在谋求 IPO:日前,有多家媒体报道,酒仙网向获深交所递交了招股说明书,正式向创业板发起了冲刺。

这并非其第一次渴望与资本市场结下善缘。

早在 2015 年,酒仙网赴新三板上市,又于 2017 年主动摘牌以谋求转战A股,四年之后抢先于老对手 1919 发起 IPO 申请。

不过,酒仙网的上市路或不会一帆风顺。

光环已逝,酒类电商早已不是“风口”,酒仙网又拿什么打动资本市场?为何说酒仙网缺乏行业话语权,两头受气?“对赌”协议会成为酒仙网上市的“拦路虎”吗?

高开低走,酒类电商光环褪色

“何以解忧,唯有杜康。”《短歌行》一语道出中国源远流长的酒文化。

此背景下,饮酒成为人们生活或社交的刚需之一,而在酒类电商诞生之前,酒品的销售以烟酒店、大卖场等线下渠道为主。

彼时,传统销售渠道存在两大痛点:一个痛点为经销商层层加价推高终端零售价,另外一个痛点为部分零售终端的产品真假难辨。

诞生于 2009 年的酒仙网,渴望通过垂直电商的打法解决行业痛点,从而拉开了酒类电商争奇斗艳的序幕。

由于坐拥先发优势,酒仙网成为成为 VC 圈的“宠儿”,2011 年~2015 年一共进行了七轮融资,规模高达 14.3 亿元,投资者名单中不乏红杉这样的 VC 大佬。

相当长一段时间内,酒类电商赛道上能与其叫板的唯有 1919。

其实,1919 的资格更老,不过 2009 年之前主打线下,直到 2011 年才意识到趋势不可逆,遂从线下转战线上发力垂直电商。

由此可见,酒仙网与 1919 下场的路径不一样:酒仙网开局就以电商的打法切入,较短时间就成为赛道的领头羊,而原本底蕴更厚的 1919 反而成为追赶者。

不甘心屈人之下,1919 渴望弯道超车。

1919 祭出 O2O 的新零售打法,即消费者线上下单、门店线下完成配送,从而发挥线上价格相对实惠、线下时效性相对更强的双重优势。

新零售打法优势明显,逐渐成为行业的共识。

于是,酒仙网也开启了补课之路,大力在线下布局,从而令先发优势逐渐被拉平,与 1919 的竞争呈现胶着的状态。

酒仙网也走上了 O2O 的道路

然而,随着酒类电商与综合电商的竞合关系越来越微妙,行业边界越来越模糊、商业壁垒越来越破裂,证伪之声不绝于耳。

酒仙网与 1919 的光环逐渐褪色,在资本市场的声量逐渐衰减,而登陆门槛更低的新三板也未获得多大的资本助力。

更糟糕的是,一直主打线下的华致酒行于 2019 年年初登陆A股,补充弹药之后推出“华致优选”小程序,依托微信生态体系迅速崛起,一跃成为酒类电商不可忽视的一股力量。

这么一来,楚汉争鼎正在悄然演变为三足鼎立。

两头受气,皆因缺乏行业话语权

酒类电商之所以高开低走,与行业话语权不足有莫大的关系。

一名互联网观察人士告诉锌刻度:“在高端白酒面前,酒仙网充其量就是一个大号的经销商,并没有多大的议价空间,更谈不上多高的地位。”

据酒仙网招股说明书披露,2020 年茅台与五粮液在白酒销售收入占比为 49.62%,而普茅 1499 元与普五 1399 元的售价与官方零售价并无差异。

更为紧俏的普茅,同样也面临货源不足的问题。

在新浪黑猫平台上,酒仙网被投诉最多的就是针对普茅的抢购,诸多消费者质疑抢购的真实性。

譬如,有网友表示:“看到了酒仙网 App 的宣传,说开通 188 酒仙会员可以抢购 1499 飞天茅台,开通后抢购了一个多月,2021 年 3 月 9 号开通,截止 2021 年 4 月 14 日,每次都是很遗憾,要么就是抢购按钮不亮,严重怀疑酒仙网 App 虚假宣传,欺骗消费者。”

换而言之,以酒仙网为代表的酒类电商缺乏“护城河”,渴望以垂直电商的打法重塑行业的初衷落空了。

“在不同渠道中,公司均面临着大型电商平台、大型商超、专业酒水连锁零售企业、传统烟酒专营店等市场不同主体的竞争,且不同市场主体的渠道及模式不断融合、渗透,竞争不断加剧,”对此,酒仙网予以坦承,“可能会因市场竞争加剧而对公司的市场地位及盈利能力产生不利影响。”

事实上,酒仙网的生存处境并不乐观。

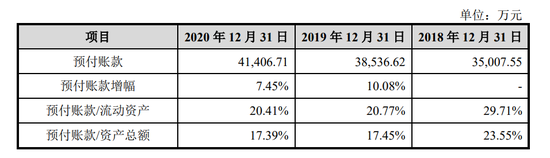

一方面,白酒企业话语权强大,多奉行先款后货策略,酒仙网的预付款逐年上涨成为一个无法忽视的问题,因此为了满足采购需求酒仙网甚至向银行借贷 5 亿元应急。

预付款逐年上涨

另外一方面,酒仙网即入驻了天猫、京东等综合电商平台,也切入了抖音、快手等短视频平台,上述平台同样掌握了较强的话语权,从 2020 年末其应收账款账面余额高达 9942.28 万元就可见一斑。

这意味着,酒仙网面临支付上游预付款与回收下游欠款的双重压力。

对赌协议,或成最大“拦路虎”

现金流绷紧之下,酒仙网亟需“补血”,不过其在资本市场或并不讨喜。

首先,对赌协议未清理。

酒仙网与风投签署了上市对赌协议,2021 年 12 月 31 日前如若 IPO 失败,则需要回购风投手中的全部或部分股权。

据证监会 2019 年 3 月 3 月 25 日发布的《首发业务若干问题解答》,原则上要求发行人在申报前清理对赌协议。

不过,同时满足以下要求则可以不清理:一是发行人不作为对赌协议当事人;二是对赌协议不存在可能导致公司控制权变化的约定;三是对赌协议不与市值挂钩;四是对赌协议不存在严重影响发行人持续经营能力或者其他严重影响投资者权益的情形。

某私募投资部经理陈听涛告诉锌刻度:“签对赌协议的是酒仙网电子商务股份有限公司,而上市用的身份是酒仙网络科技股份有限公司,第一条满足了。”

陈听涛进一步表示,问题的关键在于第四条。

其实,酒仙网最早的上市对赌协议截止日期为 2018 年 12 月 31 日,失败之后才延后的,因此酒仙网电子商务股份有限公司还被不愿延期的风投告上法庭,冻结了 1.09 亿的资产,从这个角度来看,是否满足“对赌协议不存在严重影响发行人持续经营能力”值得商榷。

其次,直播带货存争议。

酒仙网发力直播带货,虽然赶上“风口”销量火爆,却并未扭转行业话语权不足的困境,反而招来了非议。

譬如,与潘长江老师合作的专场直播就频遭质疑,不乏消费者怀疑购买的是假酒,令酒仙网的风评下滑。

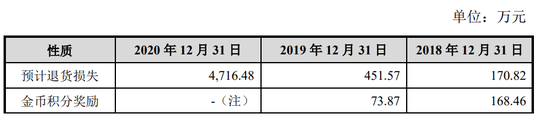

风评下滑,从退货损失这个角度来看也可侧面印证:酒仙网 2019 年的退货损失为 451.57 万元,到了 2020 年这个数值变为 4716.48 万元,暴涨了十倍有余,而 2020 年正是酒仙网发力直播带货的关键节点。

退货损失 2020 年暴涨了十倍有余

再次,食品安全有不达标的先例。

据北京市石景山区人民法院的公开信息,2016 年 11 月 27 日消费者刘艳清在酒仙网网站购买了“法国丹柠伯爵波尔多优质干红葡萄酒”40 瓶。

因涉案葡萄酒中文标签中未标注二氧化硫的使用情况及含量,其标识不符合《GB2760-2014 食品添加剂使用标准》的规定,被法院认定为不符合食品安全标准的产品。

酒仙网也在招股说明书中提到:“行业中上游制造企业如出现产品质量事件,或流通行业中出现贩售假冒伪劣等重大不良事件,所产生的负面影响将会波及整个行业,对行业形象、消费者信心造成严重损害,可能会对本公司的财务状况、盈利能力产生重大不利影响。”

从上述梳理来看,酒仙网可谓内忧外患,一边是面临上下游的双重话语权压力,从而令现金流绷紧,另外一边是上市对赌协议临近,犹如头悬“达摩克利斯之剑”。

对酒仙网而言,开弓没有回头箭。